El banco es una organización financiera que hace dinero con el dinero. Por lo tanto, su producto de venta es dinero. Esta institución acumula los depósitos de sus clientes y luego los presta para obtener una ganancia por medio de sus intereses. Pero deben ser cuidadosos, por ello cuenta con un sistema donde puede conocer el historial crediticio de las personas tanto como entidades, para reducir y diversificar los riesgos al prestar.

Funciones principales de un banco

Conozcamos brevemente, uno de los servicios básicos que hoy en día, puede ofrecer un banco local e internacional:

1. Depósitos y cuentas

Los bancos permiten a las personas y empresas depositar su dinero en cuentas bancarias, como cuentas de ahorro o cuentas corrientes.

2. Préstamos y créditos

Ofrecen préstamos a individuos y empresas para diversos fines, como comprar una casa, financiar estudios o invertir en un negocio.

3. Gestión de riesgos

Los bancos gestionan riesgos financieros al ofrecer seguros, asesoramiento financiero y servicios de inversión para proteger los activos de sus clientes.

4. Intermediación financiera

Actúan como intermediarios entre aquellos que tienen dinero para invertir (ahorradores e inversionistas) y aquellos que necesitan financiamiento (prestatarios).

4. Servicios de pago

Facilitan pagos y transferencias de dinero entre cuentas bancarias, así como emiten cheques, tarjetas de débito y crédito para realizar transacciones.

5. Asesoramiento financiero

Proporcionan asesoramiento y servicios de gestión de patrimonio para ayudar a los clientes a tomar decisiones financieras informadas.

Los bancos necesitan mucha información antes de prestar

Aunque no lo creas, las instituciones financieras suelen compartir información de los clientes para reducir los riesgos de prestar a las personas incorrectas. Todo esto lo hacen por medio del historial crediticio.

Los bancos saben muy bien que las personas con menor probabilidad de pagar una deuda, son los que suelen pedir más préstamos. En consecuencia, los bancos deben usar mucho el sentido común y saber decir “NO” a una oportunidad para evitar problemas de impagos.

Los grandes riesgos que tienen los bancos si no se moderan

El negocio de los bancos es apalancarse, es decir, usar los ahorros de sus depositantes para generar más riqueza al otorgar préstamos a largo plazo a otros. Aunque no lo creas, esto fomenta que la economía de un país se desarrolle, al haber más capital disponible para los emprendedores, empresarios e inversionistas; como resultado tendremos más empleos.

Sin embargo, este método tiene altos riesgos si no se modera. Si gran parte de los depositantes exigen retirar sus ahorros por pánico de alguna crisis económica, es probable que el banco no tenga suficiente efectivo para devolver, por el motivo de que fueron prestados. Esto puede forzar al banco a que se declare en quiebra. Si no lo crees, te invitamos a investigar la crisis bancaria que hubo en el 2007 – 2008 por las hipotecas subprime en EEUU y que afectó a nivel global.

Regulaciones y seguros de depósitos para proteger a los ahorradores de quiebras bancarias

En muchos países, especialmente EEUU, están sujetos a regulaciones que requieren mantener efectivo disponible para protegerse contra los riesgos comentados previamente y así, asegurar que los depositantes puedan retirar su dinero cuando desee.

Por otro lado, en caso de que el banco no se modere con los préstamos ni con la reserva de efectivo, existen los seguros de cobertura por cliente que garantizan cierta cantidad de dinero que se podrán recuperar.

Pero si eso pasa en los bancos ¿Debería dejar de hacer negocios con ellos?

En primer lugar, los bancos originalmente fueron creados para almacenar y proteger los ahorros de las personas, debido que en la antigüedad te asesinaban fácilmente al ver una bolsa llena de oro, colgando de tu cintura. Por ello, los primeros bancos les creaban un papel que certificaba a los depositantes que eran dueños de esos ahorros, en ese momento nace el dinero en efectivo.

En segundo lugar, sí, es probable que al conocer hasta este punto el modelo de negocio de los bancos tanto como sus riesgos, consideres no depositar ni hacer negocios con ellos. No obstante, puedes optar por diversificar tus ahorros entre bancos locales e internacionales, para mitigar ese riesgo. Ya que, aunque los bancos tengan sus defectos, son una fuente de capital para financiar proyectos y mejorar la economía.

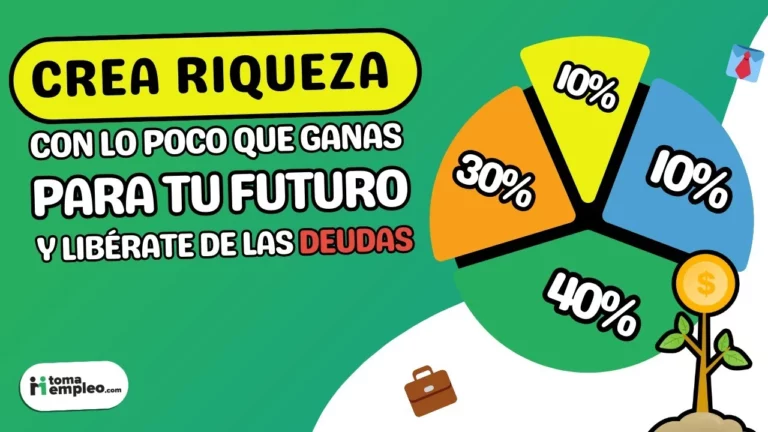

Además, los bancos deben hacer circular el dinero o de lo contrario perderá valor cada año. Lo mismo deberías hacer, ya que hoy en día, es difícil que un banco te ofrezca un retorno de ganancia que supere la inflación, y ahorrar por ahorrar, no es una buena estrategia para crear patrimonio, pero si lo acompañas con la inversión, sí.

¿Cuáles son los diferentes tipos de bancos?

Hay varios tipos de bancos que cumplen diferentes funciones en el sistema financiero, así es, no solo existe el que solemos usar:

1. Bancos centrales:

Son las autoridades monetarias de un país y están encargados de formular y ejecutar la política monetaria, regular el sistema financiero, emitir moneda, gestionar reservas internacionales y mantener la estabilidad económica y financiera del país. En palabras simples, este es el gran jefe de los bancos.

2. Bancos comerciales:

Son los más conocidos y ofrecen una amplia gama de servicios financieros a clientes individuales, empresas y organizaciones. Manejan cuentas corrientes, cuentas de ahorro, préstamos, tarjetas de crédito, entre otros productos financieros. Este es el que comúnmente usamos.

3. Bancos de inversión:

Se centran en actividades financieras más complejas, como la compra y venta de acciones, bonos, fusiones y adquisiciones, asesoramiento financiero para empresas, gestión de activos, entre otros. Suelen trabajar con clientes corporativos y grandes inversores.

4. Bancos de desarrollo:

Estos bancos están orientados a financiar proyectos de desarrollo económico y social. Proporcionan préstamos y asistencia técnica para iniciativas en áreas como infraestructura, agricultura, energía, educación, entre otros.

5. Bancos de ahorro y préstamo:

Se especializan en captar depósitos de ahorro y otorgar préstamos principalmente para vivienda. Su objetivo es facilitar la adquisición de vivienda propia para individuos y familias.

6. Bancos cooperativos:

Son entidades financieras que operan bajo el principio de la cooperación entre sus miembros. Su objetivo es ofrecer servicios financieros a sus socios de manera más cercana y orientada a las necesidades locales.

7.Bancos internacionales:

Estos bancos operan a nivel global y ofrecen una amplia gama de servicios financieros a clientes internacionales, empresas multinacionales y gobiernos. Tienen presencia en varios países y se enfocan en operaciones transfronterizas.

Estos son algunos de los principales tipos de bancos, cada uno con su enfoque específico y funciones dentro del sistema financiero. Espero que al llegar a este punto del artículo, puedas comprender mejor las funcionalidades de estas organizaciones financieras.